退職前に調べておきたい退職に関するお金の知識

- 2023.09.05

- 2023.09.05

退職豆知識

退職金は法律の定めが無い為、会社規定や退職金規定の事前確認が重要である

傷病手当金の受給条件を満たされている場合は速やかに対応しよう

退職時に支給されるお金と、支払わなければならないお金の財務的な収支のバランスの見通しが重要

かつては一つの企業で一生働くというのが一般的でしたが、今日ではその考え方は少しずつ変わってきております。ワークライフバランスや更なるキャリアアップのために転職を選び、またはご自身でビジネスを始める道を選ばれるという方も増えて来ております。

重要な人生の節目である退職に向けて、金銭面の手配もしっかりと考えておく必要があります。特に、会社ごとに制度や条件が違うので、どのような金銭的な影響が出るのかをしっかりと把握することが重要となります。

そこで、この記事では退職する方々が考慮すべき金銭的な側面について、専門家の視点で詳しく説明します。会社によっては規約が異なる可能性があるので、以下のポイントはあくまで一般的なガイドラインとして捉えてください。

金銭的な面を丁寧に考慮することで、退職後の人生もより安定したものになることでしょう。そして、何か問題があれば、私たちのような退職代行業者がお手伝いします。

是非この重要な選択をする際は、しっかりと準備して頂きたいと思います。

■退職金:仕事を辞める時に企業から受け取る一時金です。これはあなたの勤続年数や役職によって変わる場合がございます。

■傷病手当金:病気やケガで仕事ができない場合に、傷病手当金がもらえる可能性がございます。在職中から傷病手当金がもらえますが、退職後も受給条件を満たせば傷病手当金を継続して受給することが可能です。

■失業手当:職を失った後に受け取れる給付金です。但し、一定の条件を満たしている必要がございます。

■健康保険:仕事を辞めた後も加入が義務となります。切り替えの手続きを怠ると後で厄介な問題につながることもございます。

■年金:仕事を辞めた後も加入が義務となります。切り替えの手続きを怠ると後で厄介な問題につながることもございます。

■所得税:過払いが発生していれば還付がされます。これは年度末に確定申告をすることで明らかになります。

■住民税:退職後、職を失った後に無職になったとしても支払いが必要です。

では上記の内容について下記でそれぞれ詳しく解説いたします。

それではみていきましょう。

退職金とは、従業員が会社を辞めるときに受け取るお金のことです。この金額や支払い方法は通常、会社の退職金規程で明確にされています。

なぜ会社がこのような制度を持っているのでしょうか。その背景には、従業員が長く働くことを促すという狙いがございます。これによって優れたスタッフを確保し、すぐに辞めないようにするという目的がございます。

企業が退職金制度を用意することで、長期にわたる安定した雇用関係を築き、人材の流出を防ぐ効果が期待できます。

しかしながら、一度会社が退職金制度を導入すると、これは労働契約における法的な約束となります。そのような状況下で、会社が一方的に退職金制度を廃止する、もしくは退職金の額を削減する行為は許されません。

また、会社の退職金規程に明記された退職金は、会社の経営状況に影響されずに支払う義務があります。すなわち、会社の財務状況が厳しい場合でも、退職金の支払いを拒否することは許されません。

以上を考慮すると、退職金制度を導入する際は長期的な視野に立ち、その制度が持続可能であるかどうかを慎重に評価する必要があります。本制度が継続不可能である場合、それが法的な問題を引き起こす可能性も考慮しなければならないのです。

従いまして、退職代行ローキとしての専門的な視点から申し上げますと、退職金制度の導入および維持には会社と従業員双方による十分な配慮と深い理解が不可欠であると断言できます。

一つ目は「退職一時金」、これは名前の通り退職した際に一度だけもらえるお金です。

もう一つは「退職年金(企業年金)」と呼ばれるもので、これは退職後に定期的に受け取るお金です。退職年金にはさらに二つの形があります。「有期年金」と「終身年金」です。

有期年金は一定期間だけ支給されるもので、例えば5年や10年といった期間がございます。一方で終身年金はその名の通り、受け取る方に生涯にわたって支給されるお金です。

退職年金は会社が直接手渡すわけではなく専門の外部機関に管理を委託して、その機関から従業員に支給されることが一般的です。そして退職年金制度を採用している企業では一時金と年金の併用も可能で、従業員がどちらかを選ぶことができる場合が多いです。

退職金の制度は非常に複雑で初めての方には理解しづらいかもしれませんが、その選択肢や柔軟性を理解しておくことは重要です。退職金の種類をしっかりと把握して、自分に最適な選択をするための知識を持っておくことがおすすめです。

ここからはそれぞれの退職金制度について詳しく解説いたします。

それではみていきましょう。

・退職一時金制度(自社積立)

退職一時金とは、従業員が会社を辞める際に一度だけ支払われる現金のことです。一般的に、この制度は会社自身が予算を計画して、その金額を積み立てていく形を取ります。税制上の特別な優遇措置はなく、決算日が過ぎるとその金額は企業の所得として税金がかかります。

特に中小企業では、退職者が出るたびに必要な資金を集めて一時金を支払う場合も少なくありません。さらに、賢い選択肢として、退職金積み立てに生命保険を用いる方法も存在します。この方法を選ぶことで、税務上で一部または全額が損金として扱われる場合があり、会社にとっては財務的な負担を軽減できる可能性があります。

・確定給付企業年金制度(外部積立)

確定給付企業年金とは、要するに会社が外部の機関に資金を預けて従業員が退職するときにその資金から退職金が支払われる制度になります。ここでポイントは「確定給付」、つまり退職金の額は事前に固定されています。会社がその約束を守る責任を持っています。

この制度では会社は資金を積み立てる外部機関として通常、生命保険会社や信託銀行を利用します。資金管理から退職金の支払いまで、全ての手続きがこの外部機関に委託されます。ただし、もし資産運用で損失が出た場合は、その差額を会社が補う必要がございます。

さて、確定給付企業年金には大きく分けて「規約型」と「基金型」の2つの形態が存在します。

規約型は上述の通り、外部機関に全てを委託するタイプです。一方、基金型は企業自体が独自の年金基金を設立し、その基金が退職金関連の業務を手がけます。ただし、基金を設立するためには最低でも300人以上の加入者数が必要等の条件があるため、これは主に大企業が選ぶオプションと言えます。

確定給付企業年金は退職する際に給付される金額が明確なので、予め計画を立てやすい点が評価されます。

しかし、会社側の負担も大きく、退職金の準備が不十分な場合にはその差額を補うリスクがあるため、会社選びには注意が必要です。

・確定拠出年金制度

確定拠出年金制度とは、基本的には従業員の未来の「お金の安全ネット」を作る仕組みです。このシステムでは、会社が毎月一定の金額を従業員のために積み立てます。そのお金は、各従業員が自分で運用する資産となります。運用の成果は従業員自身が負担するので、会社側にはその後のリスクはありません。

運用の仕方は従業員が決めるわけですが、実際には運用のプロに依頼する形が多いです。そのため、会社は積み立てたお金を「資産管理機関」に預け、従業員は運用方針を「運営管理機関」に指示します。

この制度で重要なポイントは、実際にそのお金を受け取るのは60歳以降と法律で定められている点です。従業員がいつお金を受け取るかは60歳から70歳までの間で自由に選べます。もし、途中で会社を辞めた場合も、60歳になるまで待つ必要がございます。

確定拠出年金は、老後の生活費に役立つ制度と言えるでしょう。会社にとっても、一度積み立てたお金の運用については従業員が責任を持つのでその後に会社に追加の負担がかかることはございません。一方で、従業員には運用がうまく行けばより多くのお金を得るチャンスもございます。

しかしこのシステムには、従業員自身が投資や運用に熟知していないと、運用リスクが生じやすいという問題もございます。そのため、実際にはリスクの少ない選択をして資産を保全するだけというケースも多いです。

確定拠出年金制度は多くの面で優れていますが、実際に効果を最大限に引き出すには投資に関する知識と準備が必要です。

・中小企業退職金共済制度(中退共)

中小企業退職金共済、通称「中退共」は、公的な機関である独立行政法人勤労者退職金共済機構が運営する退職金の積み立てプランです。この制度に企業が参加することで、労働者に対して退職金を確実に提供することができます。具体的には、企業はこの機構と共済契約を結び、従業員をその制度に参加させるのです。

そして、企業は毎月一定の金額、いわゆる掛金をこの機構に支払います。機構側は、その資金を運用して退職金としてのリターンを生み出します。

商工会議所などが主体となって運営する「特定退職金共済」という似たような制度もありますが、中退共には特有のメリットがあります。たとえば、システムの運営費を含めたコストが全体として1%の利回りで計算されるため、非常にコストパフォーマンスが良いと言えます。さらに、掛金は毎月固定なので、企業が未来に予期せぬ追加負担を背負うことはありません。

ただし、この制度には一定の制限も存在します。月額3万円までの掛金しか積み立てられないため、それ以上の退職金を支払いたい場合には別の手段を考える必要があります。また、懲戒解雇など特定の状況を除き、退職の理由によって退職金の額に差をつけることができないのです。従って、企業が退職の理由によって金額を調整したい場合には、この制度だけでは不十分かもしれません。

総じて、中退共は退職金の安定供給には優れていますが、一方で柔軟性に欠ける部分もございます。それらを踏まえた上で、企業や従業員がこの制度をどう活用するかを考えることが重要となります。

上記では退職金について詳しく解説いたしました。

退職代行を利用して退職金の請求が可能かどうか不安に思われていらっしゃる方は下記の記事をご参考ください。

退職代行を使うと退職金はもらえない?退職金をもらえる辞め方について|労働基準調査組合 (rouki.help)

病気やケガで仕事をすることが出来ない場合には、傷病手当金を受給できる可能性がございます。

病気やケガで仕事が出来ない場合、在職中から傷病手当金の受給は可能ですが、退職後も条件を満たすことにより傷病手当金を継続して受給することが可能です。

(1)業務外の事由による病気やケガの療養のための休業であること

健康保険を適用して受ける療養に限らず自費負担で診療を受診した場合でも、仕事に就くことが出来ないということについて証明することが可能であれば支給の対象となります。また自宅での療養期間に関しましても支給対象となります。

ただし、業務上や通勤中の災害によるものとしての労災保険の給付対象や美容整形等の病気とはみなされないものに関しましては支給対象外となります。

(2)仕事に就くことが出来ないこと

仕事に就くことができない状態の判断は、一概には決めることは出来ません。この判断は医師の見解に基づいて、該当者の具体的な職務内容も考慮した上で、判断されるものとなります。

(3)連続する3日間を含み4日以上仕事に就けなかったこと

業務に関係のない事由による病気やケガの療養のために仕事を休みだした日から連続して3日間の後、4日目以降の仕事に就けなかった日に対して傷病手当金は支給されます。この連続した3日間を待期と言い、待期には有給休暇、土日祝日の公休日も含まれます。

したがってこの待期には給与の支払いがあったかどうかは関係ございません。

また、就労時間中に業務に関係のない事由で発生した病気やケガにより仕事に就くことが出来ない状態になった場合には、その日が待期の初日として起算されます。

(4)休業した期間について給与の支払いがないこと

傷病手当金は、仕事以外の理由で病気や怪我をして働けなくなった時に生活を守るための金銭的サポートです。ただし、このサポートは一定の条件下でしか適用されません。

まず、給与が続いている間は、基本的に傷病手当金は出ません。しかし、この給与が傷病手当金よりも少ない場合、その差額は手当として受け取ることができます。つまり、会社からの給与と傷病手当金の間で、より高い方が適用されるわけです。

さらに注意すべきは、「任意継続被保険者」、つまり会社を辞めた後も健康保険に自主的に加入している状態で病気や怪我をした場合、傷病手当金は受け取れないという点です。

(支給開始日の以前の継続した12か月間の各月の標準報酬月額を平均した額)÷30日×(2/3)

支給開始日とは最初に傷病手当金が支給された日のことになります。

ただし、消滅時効もございますので注意する必要がございます。

これは、申請書類を提出した日から過去に遡って2年より前の期間に同様の原因と状態で仕事に就くことが出来ずに会社を休んでいたとしても傷病手当金の受給の権利自体が時効により消滅することを意味しておりますので、知らなかった、忘れていたは理由になりません。

上記で解説させていただいた傷病手当金の受給条件をご自身が満たしており、受給を考えられていらっしゃるのであれば速やかに対応されることをおすすめさせていただきます。

資格喪失の日の前日(退職日等)まで被保険者期間が継続して1年以上あり、被保険者資格喪失日の前日の時点で現に傷病手当金を受給している、もしくは傷病手当金を受給できる状態である「上記(1)(2)(3)の条件を満たしている」ならば、資格喪失後も引き続き傷病手当金の受給が可能となっております。

ただし、受給後に一旦就業可能になった場合、その後再度仕事に就くことが出来ない状況になられても、傷病手当金は支給されませんのでご注意くださいませ。

ここでは傷病手当金の受給について詳しく解説いたしました。

失業手当とは、退職後失業状態にある方が安定した生活を送りながら、再就職を1日でも早く出来るように支援を行う手当のことです。

雇用保険の加入状況や退職理由によって手当が支給されます。失業手当の受給には一定の条件がございます。

また失業手当の給付は任意となりますので、失業保険の受給をご希望の場合はご自身で申請をしていただく必要がございます。

下記では失業手当の受給条件について詳しく解説させていただきたいと思います。

・失業状態である

失業状態とは具体的には、就職したいという強い希望があり、いつでも就業できる能力も持っている状況だがなかなか職に就けない状況を指します。この定義は、職を求める活動をしていて、それでもうまくいかないときに適用されるのです。

しかし、これにはいくつか例外があります。例えば、自分の家のビジネスや家庭の仕事に専念する場合、または学業に専念する決断をした場合、失業手当は受け取ることができません。同様に、次の仕事が既に決まっていたり、自営業を始める計画がある場合も失業状態とは認められません。

更に、何らかの会社や団体で役員になる(または、なる予定である)場合も、失業手当は受け取れません。ただし、特別な事情がある場合は例外です。たとえば、健康上の理由や家庭の事情で一時的に働けない状況などが該当します。これらの状況では、ハローワークで手続きを行えば、後で失業手当を受け取ることができます。

上記のように失業状態と失業手当には一定のルールがございます。

・雇用保険に一定期間以上加入している

失業手当受給には一定期間以上の雇用保険の被保険者期間が必要になります。また、必要な期間は離職理由によって異なります。

自己都合退職(一般受給資格者)の場合、退職日以前の2年間に12か月以上の被保険者期間が必要になります。

会社都合退職者(特定受給資格者)もしくは自己都合退職者(特定理由離職者)の場合、退職日以前の1年間に6か月以上の被保険者期間が必要になります。

自己都合退職と会社都合退職、特定理由離職者の違いや給付までの待期期間、受給期間の長さ等の詳しい内容につきましては下記の記事で詳しく説明させていただいておりますのでご参考くださいませ。

退職代行を使って会社都合で退職したいのですが可能ですか?|労働基準調査組合 (rouki.help)

・働ける状況でハローワークに求職の申し込みをしている

もしあなたが失業保険を受け取りたいと考えている場合、まず始めにハローワークに足を運び、「求職申込書」に必要な情報を記入して提出することが重要です。この申込書には、あなたの基本的な情報から経歴、そして新しい仕事に対する希望条件までを詳細に書きます。

このプロセスを経て初めて、ハローワークから「ハローワーク受付票」と呼ばれる証明書を手に入れることができます。この受付票は、今後の求職活動で必要となるため、大切に保管してください。

失業している期間に適切なサポートを受けるためには、このような手続きが不可欠です。

この手続きを怠ると、後に大きな金額が請求されるリスクがあるため、退職後には新しい健康保険の加入手続きをしっかりと行いましょう。こちらの情報は、健康保険についてよく理解されていない方や初めての退職を考えている方にとって、特に重要なポイントです。

以上の内容を頭に入れておくことで、未来のトラブルを避ける一助となるでしょう。このような法的な義務を怠ると、後で手続きが煩雑となり、さまざまな問題が起こる可能性があるので、注意が必要です。

・転職先の健康保険

通常、新しい仕事に就く際はその企業の健康保険に加入します。この健康保険料は、個々の従業員とその雇用企業が半分ずつ負担する形になっており、費用はそれほど高くはありません。さて、企業が従業員に健康保険への加入を義務付ける場合があり、それには特定の条件があります。

まず、正規雇用されている方は基本的に健康保険に加入する必要があります。ただし、このルールは、5人以下の従業員しかいない個人事業主の会社には適用されません。

次に、アルバイトやパートタイム従業員も、特定の条件をすべて満たしている場合、健康保険に加入しなければなりません。具体的には、従業員が501人以上の大企業であること、週に少なくとも20時間は労働していること、月給が8.8万円以上であること、そして1年以上働く意志がある場合またはその見込みがある場合に該当します。さらに、学生でないことも条件となります。

このように、健康保険の制度は、雇用形態や勤務条件によって加入の必要性が変わることがあります。

・任意継続健康保険

退職に際しては、健康保険の継続にも注意が必要です。例えば、退職前の被保険者期間が2カ月以上存在する場合、その健康保険は最長で2年間継続することが可能です。この特例を利用するためには、退職日の翌日から20日以内に手続きを完了させる必要がございます。この期間を過ぎますと、特例の適用は受けられなくなります。

健康保険の継続は退職後の安全確保に直結する重要な事項であります。手続きは期限内に厳守することが求められます。

扶養するご家族がいらっしゃる場合は、国民健康保険より保険料を抑えれる可能性がございます。

・国民健康保険

国民健康保険の料金はあなたの過去の収入に基づいて決まりますので、高い収入を得ている方ほど高額な料金が必要になる場合がございます。

企業に所属していると、健康保険の料金は企業と個々の従業員で半々になることが多いです。しかし、国民健康保険にはそのような仕組みはなく、保険料は自分自身で全額支払う必要があります。特に40歳から65歳の方は、介護保険料も追加されるため、費用がさらに増える可能性がございます。

新しい職場が見つかれば、その企業の健康保険に即座に切り替えることをお勧めさせていただきます。

・被扶養者となりご家族の健康保険に加入する

扶養家族の制度は、一定の条件に該当すると被保険者の保険料負担を減らす有用な方法です。要件としては、年収が130万円以下(60歳以上や59歳以下で障害年金を受けている方は180万円以下)で、主に被保険者の収入で生計を立てている人が該当します。さらに、この制度は配偶者、子供、孫、兄弟姉妹といった親族に限られます。また、3親等以内の親族や内縁関係にある配偶者の父母、子供と同居しているケースも対象となります。

この制度を活用することで、保険料を効率的に抑制することが可能となります。

基礎年金、一般に国民年金とも呼ばれるものは国が定めた年間の一定額を保険料として徴収する制度です。この基礎年金が、各人の年金生活の基盤となる要素です。

一方、厚生年金は、法人事業所及び常時5名以上の従業員が在籍する個人事業所においては(一部業種を除く場合を除き)、加入が義務であります。この厚生年金の保険料は、被保険者と事業主が半々で負担し、その額は被保険者の年収に応じて算出されます。

また、ご家族が厚生年金に加入している状況下においては、該当する家族の勤務先を通じて、必要な手続きが行われることとなります。

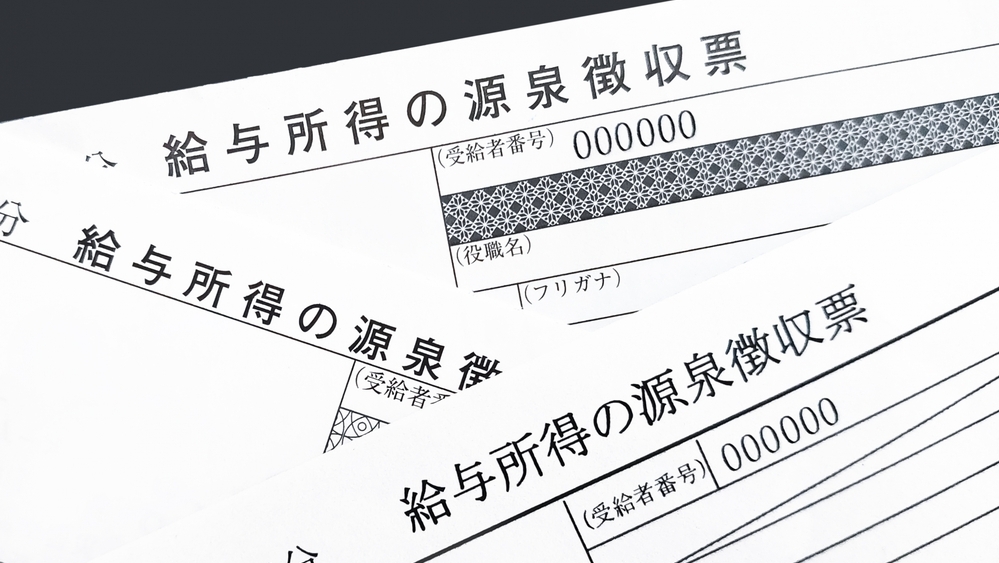

年末に会社で調整が行われることが一般的ですが、もし何らかの理由でそれができなかった場合、翌年の1月末までにあなたの手元に届く「源泉徴収票」を使って、ご自身で税務署へ確定申告を行う必要があります。

注意点として万が一前の会社からの源泉徴収票が遅れ、年末調整の期限に間に合わない場合も考えられます。そのような状況に陥った場合は、ご自身で確定申告を行わなければなりません。

これは、退職と転職に関する手続きの一環として非常に重要です。

一般的に、所得税の源泉徴収は年間給与を基に計算されるため、途中で仕事を辞めてその後働かなかった場合、過払いの税金が発生する可能性が高いです。確定申告を通じて、過払い分は戻ってくるのです。

分かりやすく説明させていただくと、もし年内に再就職しなかった場合、税金が多めに取られている可能性があるのでその過払い分を取り戻す手続きが確定申告となります。この情報は特に退職を考えている方や、すでに退職された方にとって非常に重要なポイントです。

特に注意が必要なのは、もし退職したり収入が減少した場合、その影響はすぐには住民税に反映されません。理由としましては、計算に使用されるのは前年の所得だからです。その結果として翌年の住民税が予想以上に高くなり、財政に大きな負担をかける可能性がございます。

退職を考えている方、特に無職になる可能性がある方は、この点をしっかりと考慮する必要がございます。

住民税は通常、働いている会社から自動的に引き落とされます。これを「特別徴収」と呼びます。もし退職後すぐに次の職場が決まっているなら、この特別徴収を新しい会社でも続けられるケースが多いです。そのため、転職先の担当者にこれについて確認しておくことを強く推奨いたします。

また退職してしばらく働かない、もしくは自営業になると、住民税の納付形態が「普通徴収」に切り替わります。この場合、市区町村から納付書が送られてくるので、指定された方法で納税する必要がございます。支払いは年4回、もしくは一度に全額払う方法があります。

さらに、年内で退職される場合も注意が必要です。退職した月までの住民税は、それまで働いていた会社から引き落とされますが、それ以降は普通徴収に切り替わります。また、年初に退職した場合は、その年の住民税が一度に引き落とされることもございます。

これが給与や退職金より多い場合には納税形態を変更することも可能ですので、会社に確認しておくことが賢明かと思われます。

退職を考慮するにあたり、多くの方々は「受け取ることが出来るお金」と「支払うべきお金」について深く検討する必要がございます。このような財務に関する要素は一見単純であるかのように思えるかもしれませんが、事実としてはそれぞれ高度な計画と準備が必要とされます。

この財務のバランスを適切に計算し、それに基づいて退職後の生活設計をしっかりと行うことが非常に重要です。無計画に退職を進めてしまうと、その後に金銭的な困難に直面するリスクが高くなります。

それだけではなく退職の過程においては、金銭的な側面以外にも多くの不安要素が存在します。例えば、「実際に会社を退職することが可能なのか」や「上司や同僚による強引な引き留めが行われる可能性はないか」といった心配が挙げられます。

このような不安を解消するためには、専門家のアドバイスを事前に収集することが有効となります。退職代行サービスは退職手続きを円滑に進め、以上のような不安要素を排除するための具体的なサポートを提供しております。

退職について全体的に考えると、それは単なる「職を辞める」行為以上の多層的なプロセスであり、多くの要素が関係し合っています。そのため、綿密な事前調査と計画が必要となってきます。

私たち退職代行ローキとしては、退職するにあたってこのような総合的なアドバイスを提供することで、退職後の生活がよりスムーズに進むようお手伝いしております。

退職代行はローキにお任せください

重要な人生の節目である退職に向けて、金銭面の手配もしっかりと考えておく必要があります。特に、会社ごとに制度や条件が違うので、どのような金銭的な影響が出るのかをしっかりと把握することが重要となります。

そこで、この記事では退職する方々が考慮すべき金銭的な側面について、専門家の視点で詳しく説明します。会社によっては規約が異なる可能性があるので、以下のポイントはあくまで一般的なガイドラインとして捉えてください。

金銭的な面を丁寧に考慮することで、退職後の人生もより安定したものになることでしょう。そして、何か問題があれば、私たちのような退職代行業者がお手伝いします。

是非この重要な選択をする際は、しっかりと準備して頂きたいと思います。

■退職金:仕事を辞める時に企業から受け取る一時金です。これはあなたの勤続年数や役職によって変わる場合がございます。

■傷病手当金:病気やケガで仕事ができない場合に、傷病手当金がもらえる可能性がございます。在職中から傷病手当金がもらえますが、退職後も受給条件を満たせば傷病手当金を継続して受給することが可能です。

■失業手当:職を失った後に受け取れる給付金です。但し、一定の条件を満たしている必要がございます。

■健康保険:仕事を辞めた後も加入が義務となります。切り替えの手続きを怠ると後で厄介な問題につながることもございます。

■年金:仕事を辞めた後も加入が義務となります。切り替えの手続きを怠ると後で厄介な問題につながることもございます。

■所得税:過払いが発生していれば還付がされます。これは年度末に確定申告をすることで明らかになります。

■住民税:退職後、職を失った後に無職になったとしても支払いが必要です。

では上記の内容について下記でそれぞれ詳しく解説いたします。

それではみていきましょう。

退職金について

退職金とは、従業員が会社を辞めるときに受け取るお金のことです。この金額や支払い方法は通常、会社の退職金規程で明確にされています。

なぜ会社がこのような制度を持っているのでしょうか。その背景には、従業員が長く働くことを促すという狙いがございます。これによって優れたスタッフを確保し、すぐに辞めないようにするという目的がございます。

企業が退職金制度を用意することで、長期にわたる安定した雇用関係を築き、人材の流出を防ぐ効果が期待できます。

会社は退職金を支給する義務はない

退職金に関する法的規定は一般的な認識と異なり、会社に退職金を支給する法的義務は存在しないという点が注目されます。会社の規模や従業員数に関係なく、退職金の支給は会社の裁量に依存する事象であります。しかしながら、一度会社が退職金制度を導入すると、これは労働契約における法的な約束となります。そのような状況下で、会社が一方的に退職金制度を廃止する、もしくは退職金の額を削減する行為は許されません。

また、会社の退職金規程に明記された退職金は、会社の経営状況に影響されずに支払う義務があります。すなわち、会社の財務状況が厳しい場合でも、退職金の支払いを拒否することは許されません。

以上を考慮すると、退職金制度を導入する際は長期的な視野に立ち、その制度が持続可能であるかどうかを慎重に評価する必要があります。本制度が継続不可能である場合、それが法的な問題を引き起こす可能性も考慮しなければならないのです。

従いまして、退職代行ローキとしての専門的な視点から申し上げますと、退職金制度の導入および維持には会社と従業員双方による十分な配慮と深い理解が不可欠であると断言できます。

退職金の支給方法「退職一時金と退職(企業)年金」

退職金には大きく二つの支給形態がございます。一つ目は「退職一時金」、これは名前の通り退職した際に一度だけもらえるお金です。

もう一つは「退職年金(企業年金)」と呼ばれるもので、これは退職後に定期的に受け取るお金です。退職年金にはさらに二つの形があります。「有期年金」と「終身年金」です。

有期年金は一定期間だけ支給されるもので、例えば5年や10年といった期間がございます。一方で終身年金はその名の通り、受け取る方に生涯にわたって支給されるお金です。

退職年金は会社が直接手渡すわけではなく専門の外部機関に管理を委託して、その機関から従業員に支給されることが一般的です。そして退職年金制度を採用している企業では一時金と年金の併用も可能で、従業員がどちらかを選ぶことができる場合が多いです。

退職金の制度は非常に複雑で初めての方には理解しづらいかもしれませんが、その選択肢や柔軟性を理解しておくことは重要です。退職金の種類をしっかりと把握して、自分に最適な選択をするための知識を持っておくことがおすすめです。

退職金制度の種類

一般的な退職金の制度は以下の4種類に分類されます。ここからはそれぞれの退職金制度について詳しく解説いたします。

それではみていきましょう。

・退職一時金制度(自社積立)

退職一時金とは、従業員が会社を辞める際に一度だけ支払われる現金のことです。一般的に、この制度は会社自身が予算を計画して、その金額を積み立てていく形を取ります。税制上の特別な優遇措置はなく、決算日が過ぎるとその金額は企業の所得として税金がかかります。

特に中小企業では、退職者が出るたびに必要な資金を集めて一時金を支払う場合も少なくありません。さらに、賢い選択肢として、退職金積み立てに生命保険を用いる方法も存在します。この方法を選ぶことで、税務上で一部または全額が損金として扱われる場合があり、会社にとっては財務的な負担を軽減できる可能性があります。

・確定給付企業年金制度(外部積立)

確定給付企業年金とは、要するに会社が外部の機関に資金を預けて従業員が退職するときにその資金から退職金が支払われる制度になります。ここでポイントは「確定給付」、つまり退職金の額は事前に固定されています。会社がその約束を守る責任を持っています。

この制度では会社は資金を積み立てる外部機関として通常、生命保険会社や信託銀行を利用します。資金管理から退職金の支払いまで、全ての手続きがこの外部機関に委託されます。ただし、もし資産運用で損失が出た場合は、その差額を会社が補う必要がございます。

さて、確定給付企業年金には大きく分けて「規約型」と「基金型」の2つの形態が存在します。

規約型は上述の通り、外部機関に全てを委託するタイプです。一方、基金型は企業自体が独自の年金基金を設立し、その基金が退職金関連の業務を手がけます。ただし、基金を設立するためには最低でも300人以上の加入者数が必要等の条件があるため、これは主に大企業が選ぶオプションと言えます。

確定給付企業年金は退職する際に給付される金額が明確なので、予め計画を立てやすい点が評価されます。

しかし、会社側の負担も大きく、退職金の準備が不十分な場合にはその差額を補うリスクがあるため、会社選びには注意が必要です。

・確定拠出年金制度

確定拠出年金制度とは、基本的には従業員の未来の「お金の安全ネット」を作る仕組みです。このシステムでは、会社が毎月一定の金額を従業員のために積み立てます。そのお金は、各従業員が自分で運用する資産となります。運用の成果は従業員自身が負担するので、会社側にはその後のリスクはありません。

運用の仕方は従業員が決めるわけですが、実際には運用のプロに依頼する形が多いです。そのため、会社は積み立てたお金を「資産管理機関」に預け、従業員は運用方針を「運営管理機関」に指示します。

この制度で重要なポイントは、実際にそのお金を受け取るのは60歳以降と法律で定められている点です。従業員がいつお金を受け取るかは60歳から70歳までの間で自由に選べます。もし、途中で会社を辞めた場合も、60歳になるまで待つ必要がございます。

確定拠出年金は、老後の生活費に役立つ制度と言えるでしょう。会社にとっても、一度積み立てたお金の運用については従業員が責任を持つのでその後に会社に追加の負担がかかることはございません。一方で、従業員には運用がうまく行けばより多くのお金を得るチャンスもございます。

しかしこのシステムには、従業員自身が投資や運用に熟知していないと、運用リスクが生じやすいという問題もございます。そのため、実際にはリスクの少ない選択をして資産を保全するだけというケースも多いです。

確定拠出年金制度は多くの面で優れていますが、実際に効果を最大限に引き出すには投資に関する知識と準備が必要です。

・中小企業退職金共済制度(中退共)

中小企業退職金共済、通称「中退共」は、公的な機関である独立行政法人勤労者退職金共済機構が運営する退職金の積み立てプランです。この制度に企業が参加することで、労働者に対して退職金を確実に提供することができます。具体的には、企業はこの機構と共済契約を結び、従業員をその制度に参加させるのです。

そして、企業は毎月一定の金額、いわゆる掛金をこの機構に支払います。機構側は、その資金を運用して退職金としてのリターンを生み出します。

商工会議所などが主体となって運営する「特定退職金共済」という似たような制度もありますが、中退共には特有のメリットがあります。たとえば、システムの運営費を含めたコストが全体として1%の利回りで計算されるため、非常にコストパフォーマンスが良いと言えます。さらに、掛金は毎月固定なので、企業が未来に予期せぬ追加負担を背負うことはありません。

ただし、この制度には一定の制限も存在します。月額3万円までの掛金しか積み立てられないため、それ以上の退職金を支払いたい場合には別の手段を考える必要があります。また、懲戒解雇など特定の状況を除き、退職の理由によって退職金の額に差をつけることができないのです。従って、企業が退職の理由によって金額を調整したい場合には、この制度だけでは不十分かもしれません。

総じて、中退共は退職金の安定供給には優れていますが、一方で柔軟性に欠ける部分もございます。それらを踏まえた上で、企業や従業員がこの制度をどう活用するかを考えることが重要となります。

上記では退職金について詳しく解説いたしました。

退職代行を利用して退職金の請求が可能かどうか不安に思われていらっしゃる方は下記の記事をご参考ください。

退職代行を使うと退職金はもらえない?退職金をもらえる辞め方について|労働基準調査組合 (rouki.help)

傷病手当金について

病気やケガで仕事をすることが出来ない場合には、傷病手当金を受給できる可能性がございます。

病気やケガで仕事が出来ない場合、在職中から傷病手当金の受給は可能ですが、退職後も条件を満たすことにより傷病手当金を継続して受給することが可能です。

傷病手当金を退職前に受給する条件

傷病手当金は、次の条件を(1)~(4)まで全て満たしたときに支給されます。(1)業務外の事由による病気やケガの療養のための休業であること

健康保険を適用して受ける療養に限らず自費負担で診療を受診した場合でも、仕事に就くことが出来ないということについて証明することが可能であれば支給の対象となります。また自宅での療養期間に関しましても支給対象となります。

ただし、業務上や通勤中の災害によるものとしての労災保険の給付対象や美容整形等の病気とはみなされないものに関しましては支給対象外となります。

(2)仕事に就くことが出来ないこと

仕事に就くことができない状態の判断は、一概には決めることは出来ません。この判断は医師の見解に基づいて、該当者の具体的な職務内容も考慮した上で、判断されるものとなります。

(3)連続する3日間を含み4日以上仕事に就けなかったこと

業務に関係のない事由による病気やケガの療養のために仕事を休みだした日から連続して3日間の後、4日目以降の仕事に就けなかった日に対して傷病手当金は支給されます。この連続した3日間を待期と言い、待期には有給休暇、土日祝日の公休日も含まれます。

したがってこの待期には給与の支払いがあったかどうかは関係ございません。

また、就労時間中に業務に関係のない事由で発生した病気やケガにより仕事に就くことが出来ない状態になった場合には、その日が待期の初日として起算されます。

(4)休業した期間について給与の支払いがないこと

傷病手当金は、仕事以外の理由で病気や怪我をして働けなくなった時に生活を守るための金銭的サポートです。ただし、このサポートは一定の条件下でしか適用されません。

まず、給与が続いている間は、基本的に傷病手当金は出ません。しかし、この給与が傷病手当金よりも少ない場合、その差額は手当として受け取ることができます。つまり、会社からの給与と傷病手当金の間で、より高い方が適用されるわけです。

さらに注意すべきは、「任意継続被保険者」、つまり会社を辞めた後も健康保険に自主的に加入している状態で病気や怪我をした場合、傷病手当金は受け取れないという点です。

傷病手当金の支給額について

傷病手当金の1日あたりの支給額は以下の数式により算出されます。(支給開始日の以前の継続した12か月間の各月の標準報酬月額を平均した額)÷30日×(2/3)

支給開始日とは最初に傷病手当金が支給された日のことになります。

傷病手当金の支給期間について

傷病手当金が支給される期間につきましては、令和4年1月1日より、支給を開始した日から通算1年6か月間に変更となりました。ただし、消滅時効もございますので注意する必要がございます。

傷病手当金の消滅時効について

他の健康保険上の給付と同様に、傷病手当金を受給する権利にも時効というものが存在します。傷病手当金の受給の権利は2年となっており、申請書類を提出した日から過去に遡って2年より前の期間につきましては傷病手当金の支給はございません。これは、申請書類を提出した日から過去に遡って2年より前の期間に同様の原因と状態で仕事に就くことが出来ずに会社を休んでいたとしても傷病手当金の受給の権利自体が時効により消滅することを意味しておりますので、知らなかった、忘れていたは理由になりません。

上記で解説させていただいた傷病手当金の受給条件をご自身が満たしており、受給を考えられていらっしゃるのであれば速やかに対応されることをおすすめさせていただきます。

傷病手当金を退職後も継続して受給するための条件

傷病手当金を退職後(社会保険資格喪失後)も継続して受給するには以下の条件がございます。資格喪失の日の前日(退職日等)まで被保険者期間が継続して1年以上あり、被保険者資格喪失日の前日の時点で現に傷病手当金を受給している、もしくは傷病手当金を受給できる状態である「上記(1)(2)(3)の条件を満たしている」ならば、資格喪失後も引き続き傷病手当金の受給が可能となっております。

ただし、受給後に一旦就業可能になった場合、その後再度仕事に就くことが出来ない状況になられても、傷病手当金は支給されませんのでご注意くださいませ。

ここでは傷病手当金の受給について詳しく解説いたしました。

失業手当について

失業手当とは、退職後失業状態にある方が安定した生活を送りながら、再就職を1日でも早く出来るように支援を行う手当のことです。

雇用保険の加入状況や退職理由によって手当が支給されます。失業手当の受給には一定の条件がございます。

また失業手当の給付は任意となりますので、失業保険の受給をご希望の場合はご自身で申請をしていただく必要がございます。

下記では失業手当の受給条件について詳しく解説させていただきたいと思います。

失業手当の受給条件

失業手当の受給条件として以下の物がございます。・失業状態である

失業状態とは具体的には、就職したいという強い希望があり、いつでも就業できる能力も持っている状況だがなかなか職に就けない状況を指します。この定義は、職を求める活動をしていて、それでもうまくいかないときに適用されるのです。

しかし、これにはいくつか例外があります。例えば、自分の家のビジネスや家庭の仕事に専念する場合、または学業に専念する決断をした場合、失業手当は受け取ることができません。同様に、次の仕事が既に決まっていたり、自営業を始める計画がある場合も失業状態とは認められません。

更に、何らかの会社や団体で役員になる(または、なる予定である)場合も、失業手当は受け取れません。ただし、特別な事情がある場合は例外です。たとえば、健康上の理由や家庭の事情で一時的に働けない状況などが該当します。これらの状況では、ハローワークで手続きを行えば、後で失業手当を受け取ることができます。

上記のように失業状態と失業手当には一定のルールがございます。

・雇用保険に一定期間以上加入している

失業手当受給には一定期間以上の雇用保険の被保険者期間が必要になります。また、必要な期間は離職理由によって異なります。

自己都合退職(一般受給資格者)の場合、退職日以前の2年間に12か月以上の被保険者期間が必要になります。

会社都合退職者(特定受給資格者)もしくは自己都合退職者(特定理由離職者)の場合、退職日以前の1年間に6か月以上の被保険者期間が必要になります。

自己都合退職と会社都合退職、特定理由離職者の違いや給付までの待期期間、受給期間の長さ等の詳しい内容につきましては下記の記事で詳しく説明させていただいておりますのでご参考くださいませ。

退職代行を使って会社都合で退職したいのですが可能ですか?|労働基準調査組合 (rouki.help)

・働ける状況でハローワークに求職の申し込みをしている

もしあなたが失業保険を受け取りたいと考えている場合、まず始めにハローワークに足を運び、「求職申込書」に必要な情報を記入して提出することが重要です。この申込書には、あなたの基本的な情報から経歴、そして新しい仕事に対する希望条件までを詳細に書きます。

このプロセスを経て初めて、ハローワークから「ハローワーク受付票」と呼ばれる証明書を手に入れることができます。この受付票は、今後の求職活動で必要となるため、大切に保管してください。

失業している期間に適切なサポートを受けるためには、このような手続きが不可欠です。

健康保険について

健康保険の加入は義務である

日本に住んでいる方は、健康保険に加入することが義務付けられています。仮に退職して新たな健康保険に加入しなかった場合、その未加入が後で判明したときには、以前に健康保険から抜けたタイミングから遡って料金が請求される可能性がございます。この手続きを怠ると、後に大きな金額が請求されるリスクがあるため、退職後には新しい健康保険の加入手続きをしっかりと行いましょう。こちらの情報は、健康保険についてよく理解されていない方や初めての退職を考えている方にとって、特に重要なポイントです。

以上の内容を頭に入れておくことで、未来のトラブルを避ける一助となるでしょう。このような法的な義務を怠ると、後で手続きが煩雑となり、さまざまな問題が起こる可能性があるので、注意が必要です。

退職後の健康保険について

上記の通り日本国内に住所がある方であれば健康保険に加入することは義務となっております。したがって、退職後の健康保険につきましても下記のようにいずれかの健康保険に加入する義務がございます。・転職先の健康保険

通常、新しい仕事に就く際はその企業の健康保険に加入します。この健康保険料は、個々の従業員とその雇用企業が半分ずつ負担する形になっており、費用はそれほど高くはありません。さて、企業が従業員に健康保険への加入を義務付ける場合があり、それには特定の条件があります。

まず、正規雇用されている方は基本的に健康保険に加入する必要があります。ただし、このルールは、5人以下の従業員しかいない個人事業主の会社には適用されません。

次に、アルバイトやパートタイム従業員も、特定の条件をすべて満たしている場合、健康保険に加入しなければなりません。具体的には、従業員が501人以上の大企業であること、週に少なくとも20時間は労働していること、月給が8.8万円以上であること、そして1年以上働く意志がある場合またはその見込みがある場合に該当します。さらに、学生でないことも条件となります。

このように、健康保険の制度は、雇用形態や勤務条件によって加入の必要性が変わることがあります。

・任意継続健康保険

退職に際しては、健康保険の継続にも注意が必要です。例えば、退職前の被保険者期間が2カ月以上存在する場合、その健康保険は最長で2年間継続することが可能です。この特例を利用するためには、退職日の翌日から20日以内に手続きを完了させる必要がございます。この期間を過ぎますと、特例の適用は受けられなくなります。

健康保険の継続は退職後の安全確保に直結する重要な事項であります。手続きは期限内に厳守することが求められます。

扶養するご家族がいらっしゃる場合は、国民健康保険より保険料を抑えれる可能性がございます。

・国民健康保険

国民健康保険の料金はあなたの過去の収入に基づいて決まりますので、高い収入を得ている方ほど高額な料金が必要になる場合がございます。

企業に所属していると、健康保険の料金は企業と個々の従業員で半々になることが多いです。しかし、国民健康保険にはそのような仕組みはなく、保険料は自分自身で全額支払う必要があります。特に40歳から65歳の方は、介護保険料も追加されるため、費用がさらに増える可能性がございます。

新しい職場が見つかれば、その企業の健康保険に即座に切り替えることをお勧めさせていただきます。

・被扶養者となりご家族の健康保険に加入する

扶養家族の制度は、一定の条件に該当すると被保険者の保険料負担を減らす有用な方法です。要件としては、年収が130万円以下(60歳以上や59歳以下で障害年金を受けている方は180万円以下)で、主に被保険者の収入で生計を立てている人が該当します。さらに、この制度は配偶者、子供、孫、兄弟姉妹といった親族に限られます。また、3親等以内の親族や内縁関係にある配偶者の父母、子供と同居しているケースも対象となります。

この制度を活用することで、保険料を効率的に抑制することが可能となります。

年金について

厚生年金と国民年金との違いについて

年金制度は日本に居住する20歳から60歳までの市民に対して義務付けられております。この制度は、基礎年金として知られる国民年金、およびそれに加算される厚生年金という二つの要素から構成されています。基礎年金、一般に国民年金とも呼ばれるものは国が定めた年間の一定額を保険料として徴収する制度です。この基礎年金が、各人の年金生活の基盤となる要素です。

一方、厚生年金は、法人事業所及び常時5名以上の従業員が在籍する個人事業所においては(一部業種を除く場合を除き)、加入が義務であります。この厚生年金の保険料は、被保険者と事業主が半々で負担し、その額は被保険者の年収に応じて算出されます。

国民年金の加入手続きについて

退職に伴い、厚生年金制度から国民年金制度への変更が必要となる場合、特定の手続きが求められます。具体的には、退職日の翌日より14日以内に、所轄の市町村窓口にて、年金手帳または基礎年金番号通知書を提出し、必要な手続きを完了させるべきです。また、ご家族が厚生年金に加入している状況下においては、該当する家族の勤務先を通じて、必要な手続きが行われることとなります。

所得税について

源泉徴収について

源泉徴収とは、あなたが収入を得る際にその税金部分を先に差し引いて支払ってくれる仕組みです。この先に引かれる税金を源泉徴収税と呼びます。もしあなたがサラリーマンや公務員であれば、給与が手に入る前にこの源泉徴収が自動的に行われます。つまり、手にした金額はすでに税金が引かれた状態なのです。年末に会社で調整が行われることが一般的ですが、もし何らかの理由でそれができなかった場合、翌年の1月末までにあなたの手元に届く「源泉徴収票」を使って、ご自身で税務署へ確定申告を行う必要があります。

退職した年内に再就職した場合

年内に新たな仕事に就いたあと、年末調整は新しい勤め先が行ってくれます。その際に必要なのが、前の会社からもらった源泉徴収票です。一般に、前職の会社は退職後1ヶ月以内にこの書類を渡す責任があります。新しい仕事や転職先が決まっている場合は、事前に会社の担当者と源泉徴収票の交付時期について確認しておくと良いでしょう。注意点として万が一前の会社からの源泉徴収票が遅れ、年末調整の期限に間に合わない場合も考えられます。そのような状況に陥った場合は、ご自身で確定申告を行わなければなりません。

これは、退職と転職に関する手続きの一環として非常に重要です。

退職した年内に再就職しなかった場合

退職した後に年末までに新しい仕事につかれなかった場合、確定申告はご自身で行う必要があります。確定申告の期間は毎年2月16日から3月15日まで。この間に提出すべき書類は、確定申告書(もし給与で生計を立てていたならA様式が適応されます)、源泉徴収票のオリジナル、そして保険料等の控除証明が必要です。一般的に、所得税の源泉徴収は年間給与を基に計算されるため、途中で仕事を辞めてその後働かなかった場合、過払いの税金が発生する可能性が高いです。確定申告を通じて、過払い分は戻ってくるのです。

分かりやすく説明させていただくと、もし年内に再就職しなかった場合、税金が多めに取られている可能性があるのでその過払い分を取り戻す手続きが確定申告となります。この情報は特に退職を考えている方や、すでに退職された方にとって非常に重要なポイントです。

住民税について

住民税の仕組みについて

住民税は地方自治体が運営するさまざまなサービスや設備の費用を賄うために、市町村が各家庭から徴収する税金でございます。この税額は場所によって微妙に異なることがございます。一般的には前の年にどれだけ稼いだかに基づいて、次の年の6月から支払いが始まるシステムとなっております。特に注意が必要なのは、もし退職したり収入が減少した場合、その影響はすぐには住民税に反映されません。理由としましては、計算に使用されるのは前年の所得だからです。その結果として翌年の住民税が予想以上に高くなり、財政に大きな負担をかける可能性がございます。

退職を考えている方、特に無職になる可能性がある方は、この点をしっかりと考慮する必要がございます。

住民税の納付を行う方法

住民税の納付について、多くの人が知らないけれども重要なポイントがいくつかございます。退職や転職が関係してくると、特に注意が必要になります。住民税は通常、働いている会社から自動的に引き落とされます。これを「特別徴収」と呼びます。もし退職後すぐに次の職場が決まっているなら、この特別徴収を新しい会社でも続けられるケースが多いです。そのため、転職先の担当者にこれについて確認しておくことを強く推奨いたします。

また退職してしばらく働かない、もしくは自営業になると、住民税の納付形態が「普通徴収」に切り替わります。この場合、市区町村から納付書が送られてくるので、指定された方法で納税する必要がございます。支払いは年4回、もしくは一度に全額払う方法があります。

さらに、年内で退職される場合も注意が必要です。退職した月までの住民税は、それまで働いていた会社から引き落とされますが、それ以降は普通徴収に切り替わります。また、年初に退職した場合は、その年の住民税が一度に引き落とされることもございます。

これが給与や退職金より多い場合には納税形態を変更することも可能ですので、会社に確認しておくことが賢明かと思われます。

まとめ

退職を考慮するにあたり、多くの方々は「受け取ることが出来るお金」と「支払うべきお金」について深く検討する必要がございます。このような財務に関する要素は一見単純であるかのように思えるかもしれませんが、事実としてはそれぞれ高度な計画と準備が必要とされます。

この財務のバランスを適切に計算し、それに基づいて退職後の生活設計をしっかりと行うことが非常に重要です。無計画に退職を進めてしまうと、その後に金銭的な困難に直面するリスクが高くなります。

それだけではなく退職の過程においては、金銭的な側面以外にも多くの不安要素が存在します。例えば、「実際に会社を退職することが可能なのか」や「上司や同僚による強引な引き留めが行われる可能性はないか」といった心配が挙げられます。

このような不安を解消するためには、専門家のアドバイスを事前に収集することが有効となります。退職代行サービスは退職手続きを円滑に進め、以上のような不安要素を排除するための具体的なサポートを提供しております。

退職について全体的に考えると、それは単なる「職を辞める」行為以上の多層的なプロセスであり、多くの要素が関係し合っています。そのため、綿密な事前調査と計画が必要となってきます。

私たち退職代行ローキとしては、退職するにあたってこのような総合的なアドバイスを提供することで、退職後の生活がよりスムーズに進むようお手伝いしております。

退職代行コラム編集者

労働基準調査組合執行委員長

石丸 隆之

「医療関係の職場に長年勤務していました。その職場では、様々なハラスメントが横行しており、経営者をはじめ役職者も従業員に心ない言葉を浴びせ、非常に離職率が高く、入社直後に退職してしまう、まさに典型的なブラック企業でした。

私は新人研修や教育を任されていましたが、せっかく育てた新人は経営者や上司からのハラスメントを受けて心を病み、退職を繰り返す状況が続きました。

人気の記事

Column List 労働コラム一覧

- 労働基準法

- 退職豆知識

- ブラック企業

- パワハラ

- モラハラ

- セクハラ