退職後の無職の時に住民税を減免・減額・免除出来る?その条件と方法について

- 2023.09.30

- 2023.09.30

退職豆知識

住民税の減免を受ける条件の該当者でも自動的に減免されるわけではないため、ご自身で申請が必要

住民税の減免を受けるための条件や方法は地方公共団体ごとに異なるため必ず確認が必要

住民税の減免申請期限を厳守しなければ申請受付はもちろん審査すら行われないので注意

1. 住民税とは、仕組みについて

2. 退職後の住民税の納付方法について

3. 住民税の減免制度

4. 住民税の減額・免除の条件

5. 住民税の減額・免除の方法

6. その他、住民税の支払いが難しいときの対処法

7. まとめ

しかし、会社を退職した後には住民税はどのような扱いになるのでしょうか。新たな転職先が既に決まっているという方は問題ないかもしれませんが、まだ転職先が決まっていないという方は無職となり、金銭面で不安に感じられている方もいらっしゃるかと思います。そのような状況の中、ある日突然住民税の納付書が送られてきて支払いに困るといった状況も起こり得ることです。

住民税は前年度の収入に基づき計算されるため、たとえ退職後に無職となったり、フリーランスとして活動を始めたりしても、前年に稼いだ所得に応じて納税の義務がございます。この原則は、例えば寿退社を選択し配偶者や親の扶養に入ったケースでも変わりません。

退職後の住民税の取り扱いや、税金の免除制度について知っておくことは非常に重要です。退職を考えている方、特に寿退社やフリーランスを検討している方にとって、この情報は役立ちます。

また、本記事では納税が困難な場合の対策や、免除を受けるための条件についても詳しく説明しているので、確実に把握しておきましょう。

それでは、そもそも住民税とは何なのでしょうか。下記では住民税について、またその仕組みについて詳しく解説いたします。

それではみていきましょう。

住民税とは、仕組みについて

住民税は、私たちの暮らしを支えるための地方税として存在しています。これにより、公共施設の維持や水道サービスなど、地域で受けられるサービスが賄われています。具体的には「市町村民税」と「道府県民税」の2つのカテゴリーに分けられます。ここで注意が必要なのは、法人との取り扱いを明確にするため、こちらは「個人住民税」とも称される場合がある点です。

納税義務を持つのは、毎年1月1日を基準に、特定の都道府県や市町村に居住していて、一定以上の所得がある人々です。この住民税には、所得に関わらず同一の金額を納める「均等割」と、所得に基づいて納税額が決まる「所得割」の二つの方式があります。例えば、均等割であれば、誰もが5,000円の固定額を支払うことになります。一方、所得割は、前の年の所得に基づいて計算されるものです。

退職に関連する重要なポイントがここにも見受けられます。具体的には、退職後の所得が減少したとしても、住民税の計算は退職前の所得に基づいて行われるため、注意が必要となります。実際、退職後に一切の収入がなくても、納税の義務が生じるケースも考えられます。

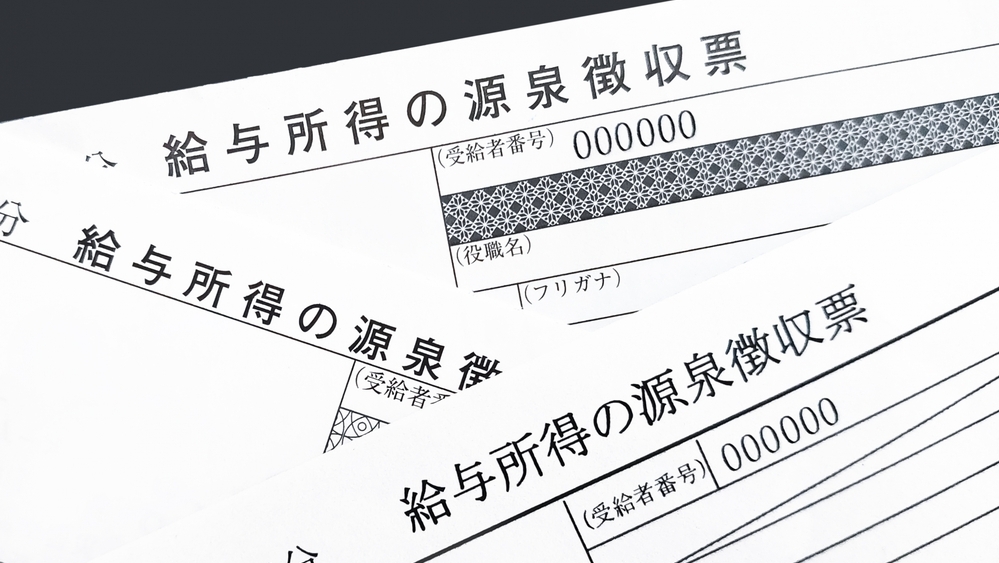

さらに、退職金に関しても住民税が課されるので、この部分の税金計算には特に注意が求められます。退職金に対する住民税は、受け取り時に源泉徴収として直接差し引かれます。

住民税についてさらに詳しく知りたいという方は下記の記事をご参考ください。

参考:退職する月によって住民税が変わる?住民税の徴収の仕組みを解説|労働基準調査組合 (rouki.help)

ここでは、住民税とその仕組みについて詳しく説明させていただきました。それでは、退職後はどのように住民税を納めるのでしょうか。

下記では、退職後の住民税の納付方法について詳しく解説いたします。

それではみていきましょう。

退職後の住民税の納付方法について

住民税の納付の方法には、下記2種類の方法がございます。

・普通徴収・・・年に4回、市町村から送られてくる納付通知書を使って、大きな金額を一括で各自がご自身で住民税を納付します。

・特別徴収・・・企業が給与から従業員の住民税を毎月引き落とし、毎月10日までに該当する市町村に納付します。これは企業が全ての手続きを代行してくれる形となります。

多くの会社員の方は2年目以降の住民税が自動で給与から徴収されるため、具体的な金額をあまり意識していないかもしれません。しかし、正社員の立場から退職し、フリーランスや個人事業主として働くようになった場合や次の転職先が決まるまでの無職の期間は徴収方法が変わります。通常、届けられる納税通知書をもとにコンビニや銀行で直接税金を支払う必要が出てきます。

この住民税は前年の1月から12月までの所得を基に計算され、翌年の6月から始まる期間に納められます。しかし、例外的に1月1日から4月30日までの間に退職すると、会社が従業員から未徴収の住民税を一括で徴収しなければなりません。

参照:地方税法第321条の5第2項(e-GOV法令検索)

これを一括徴収と呼び、退職の時点で支給の給与と退職金から一括徴収の金額を差し引いてマイナスが出る場合は、そのマイナス分の金額を普通徴収でご自身で納付していただく形になります。

上記では、退職後の住民税の納付方法について詳しく解説いたしました。

新しい転職先がすでに決まっている方は問題ないかと思われますが、転職先が決まらず無職の状態の場合は特に、収入源も途絶えてしまい住民税の納付を心配されている方もいらっしゃるかと思います。

では、そのような場合に住民税の納付の減免制度はないのでしょうか。

下記では、住民税の減免制度について説明させていただきたいと思います。

それではみていきましょう。

住民税の減免制度

住民税は、私たちの日常生活の中で必要なサービスや施設の維持・提供のために納める税金の一つです。一般的に、全ての国民はこの税金を納める義務がありますが、実は「免除」や「減免」という特例制度が存在しており、一部の人々はこの税金を一部または全額免除されることがあります。

この特例制度が注目される背景には、税金を納めることの公平性に関する問題があります。国民一人ひとりの経済的な背景や生活環境は大きく異なるため、同じ額の税金を課せられることは一部の人々にとっては重い負担となり得ます。

そのため、経済的に困難な状況にある人々の支援や特定の条件を満たす人々への考慮として、この減免制度が導入されております。

具体的には、生活保護を受けている方や失業中の方、前年に比べて収入が大幅に減少した方、障がいを持っている方、また寡婦や寡夫、そして災害による被害を受けた方など、さまざまな状況に応じて減免の対象となり得ることがございます。

しかしながら、上記の条件に当てはまるからといって自動的に減免が適用されるわけではございません。実際に減免を受けるためには各住民が属する地方公共団体において、詳細な手続きを経る必要があります。初めに、当該の地方公共団体に減免の申請を行い、その後、審査を受けるという流れとなります。

この審査は申請者の所得や資産状況、生活状況などを総合的に評価し税金の納付が困難であると判断される場合のみ減免が認められる仕組みとなっております。従って、特例制度の適用を希望される場合は、詳細な情報や必要な書類を地方公共団体に提出する必要がありますので、十分な準備が求められることをご留意いただきたいと思います。

上記では住民税の減免制度について詳しく説明させていただきました。

では実際に住民税の減免制度を受ける場合にどのような条件があるのでしょうか。気になっている方もいらっしゃるのではないでしょうか。

下記では実際に住民税の減額・免除を受けるにあたっての条件について詳しく解説させていただきたいと思います。

それではみていきましょう。

住民税の減額・免除の条件

退職や転職は人生の大きな転機ですが、その後の金銭的負担が予想以上に重くのしかかることも少なくありません。特に前年の所得が高かった場合、住民税の額が高くなってしまうことが一因となります。それだけではありません、退職後には国民健康保険や国民年金の支払いも必要となります。

無収入や無職の状態では、これらの税金や保険料の支払いは重い負担となるでしょう。そのような場合、減額や免除の制度を利用することで、負担を軽減することができる場合がございます。

前述でも述べさせていただきましたが、住民税の減免制度の申請は地方公共団体に対して申請を行う形になります。そのため、減免を受けるための条件は市区町村によって異なってきます。

以下ではその内容について説明させていただきます。

減免制度を受けるための条件は市区町村によって異なる

住民税の減額や免除は、一口に言っても各市区町村により基準が異なります。一般的に言われる減額・免除の条件として、災害に見舞われ納税が難しくなったケースや、生活保護を受けている状態などが考えられます。しかし、多くの方々は資産や収入は少ない状況ではあるが、生活保護を受けるまでの状態ではないという範囲に該当される方が多いでしょう。実は、そういった方々も住民税の減額や免除の対象になる可能性がございます。例として、会社の都合による失業者、前年度所得が大幅に減少した方、金融資産が限られている方、健康や家庭の事情での退職者、障がいを持つ方や一定の要件に該当する未成年者、寡婦、寡夫などが挙げられます。ただし、これらの条件も地域や役所によって全く同じということはなく、少しずつ異なることがございます。

このため、住民税の減免申請を検討されている方は、まずはご自身のお住まいの市区町村の役所に具体的な条件を問い合わせることが重要です。そして、いくつかの地域では減額は認められるものの、完全な免除は実施していない場合もございますので、確認が必要となります。

住民税の減額・免除の方法

住民税は多くの人々にとって重要な公共負担であり、一定の収入がある場合には納税が求められます。しかし、経済的に納付が困難な方や特定の状況にある方々にとっては、納税の負担が大きく感じられることがあるかと思われます。そのような方々のために、減額や免除の申請手続きが存在します。

まず、住民税の減額や免除の申請を希望される場合、手続きは地域によって異なる場合がありますが、基本的にはご自身がお住まいの市区町村の役所、具体的には「市民税課」や「住民税課」といった名前の税務部門にて行うことが可能となっております。

次に、非常に重要な注意点として納期限を過ぎてからの減額・免除申請は受け付けられないことがほとんどです。しかし、特定の状況、例えば大規模な災害などで収入や生活が著しく影響を受けた場合などは例外的な対応が考慮されることがございます。そのような場合には、納期限を待たずに早急に役所に相談していただくことを強く推奨いたします。

申請手続きを進めた後に審査が行われてその結果が申請者に通知されるまでの期間は、おおむね1ヵ月程度とされています。この審査過程において、申請者の預貯金の状況や不動産の所有状態などが詳細に確認されることが予想されます。特に退職や収入の減少などで現在の収入が無い場合でも、大量の預貯金がある場合や投資目的での不動産を所有している場合は、減額・免除の審査を通過するのが難しくなる可能性が高まります。

下記では具体的な申請の期限や申請を行うのに必要な書類について説明させていただきます。

それではみていきましょう。

減額、免除の申請期限について

まず第一に注意すべき点は、住民税の減免申請は必ず申請期限までに行わなければならないという点です。減免申請の申請期限を過ぎてしまうと、仮に前述の適用条件に該当していたとしても減免制度を受けることは出来ません。申請自体を受け付けてもらえずに、審査も行われることはございません。よって、住民税の減免申請の期限はいつまでなのかを早めに前もって、お住まいの地方公共団体の役所に確認をしておくことが非常に重要となります。

おそらくですが、ほとんどの地方公共団体で一般的に定められている期日は個人住民税の納付期限を期日として設けられていると思われます。なお、災害による被害を受けた場合のみ、特別な申請期限が設けられていることが多いかと思われます。

例えばですが、大阪市の場合は下記のように規定されています。

①生活保護を受けている場合

②失業した場合

③所得が前年に比べて大幅に減少した場合

④障がい者・未成年・寡婦(寡夫)に該当する場合

上記①~④の申請期限は、普通徴収税額については減免を受けようとする納期の納期限、給与からの特別徴収税額については減免を受けようとする徴収月の前月末日、公的年金からの特別徴収税額については減免を受けようとする徴収月の前月末日と規定されております。

⑤災害による被害を受けた場合

上記⑤の申請期間は、災害のやんだ日の翌日から起算して30日を経過する日との定めがございます。

注1)ただし、申請期限前9日目以後に、上記の①、②の要件に該当した場合には、要件該当日の翌日から起算して10日を経過する日まで期限が延長されます。

注2)また、上記③のうち、所得税の予定納税の減額申請が出来る方の申請期限は、当該所得税の減額申請期限に合わせて以下の通り延長されます。

・6月末日の減額・免除申請期限は7月15日

・10月末日の減額・免除申請期限は11月15日

注3)上記の、①~④の要件については、減免を受けようとする最初の納期または徴収月の申請期限(注1・2による期限延長後の申請期限を含む)を経過した場合には、翌納期またはよく徴収月からの申請となります。

出典:大阪市 個人市・府民税の減額・免除制度について

続いて下記では減免申請に必要な書類について解説いたします。

それではみていきましょう。

減額、免除の申請書類について

①-1 生活保護の規定による各種扶助を受けている場合

添付書類:生活保護適用証明書、又は保護決定通知書の写し

記載事項の確認書類(提出又は提示):不要

①-2 貧困により生活のため公私の扶助を受けている場合

添付書類:減免申請書附表

記載事項の確認書類(提出又は提示):公私の扶助の受給を確認する書類、全ての預貯金等金融資産の額を確認する書類など

② 失業した場合

添付書類:減免申請書附表

記載事項の確認書類(提出又は提示):雇用保険受給資格者証の写し、当年の所得金額(見込)を確認する書類、全ての預貯金等金融資産の額を確認する書類など

③ 所得が前年に比べ、大幅に減少した場合

添付書類:減免申請書附表

記載事項の確認書類(提出又は提示):当年の所得金額(見込)を確認する書類、全ての預貯金等金融資産の額を確認する書類など

④ 障害者、未成年者、又は寡婦(寡夫)に該当する場合

添付書類:減免申請書附表

記載事項の確認書類(提出又は提示):各対象者に該当することを証明する書類

⑤ 災害による被害を受けた場合

添付書類:消防署等の関係官公署が発行する証明書(リ災証明書など)、保険会社からの損害額明細書など

出典:大阪市 個人市・府民税の減額・免除制度について

上記では、住民税の減免を受けるための申請期限と必要書類について詳しく解説させていただきました。

なお、住民税の減免制度の申請を考えられていらっしゃる方は、必ずお住まいの地方公共団体にて詳細などをご確認いただいてから申請を行っていただくようにお願いいたします。

その他、住民税の支払いが難しいときの対処法

退職後、住民税の納付が難しい場合に考えられる対処法は以下のようなものがございます。

お住まいの自治体の税務担当窓口への相談

退職後の住民税の支払いが困難な場合、自治体の税務担当者と相談することにより解決できる場合がございます。各自治体での取り決めや対応は異なるため、具体的なアドバイスや解決策は地方自治体によって変わることがございます。しかし、一般的には住民税の支払いを少しずつ分けて行う「分割納付」という方法や、税金の支払いを一時的に延期させる「納税猶予」という措置を提案してくれることが多いかと思われます。特に新型コロナウイルスの影響で経済的に厳しい状況の方には、納税猶予の適用を受けることも考えられます。

国民年金保険料の免除、納付猶予の検討

住民税の負担軽減が難しい場合、国民年金保険料の免除や納付猶予が役立つかもしれません。退職してすぐに新しい職に就かれない方の中で、国民年金の第1号被保険者として保険料を支払う義務が生じるケースが多くございます。令和4年度のこの保険料は月額16,590円となっており、多くの方にとっては決して軽い金額とは言えません。

そこで、国民年金には保険料の免除や納付猶予という制度が存在します。退職を機に経済的な負担が増えた方は、退職月の1か月前から次の次の年の6月まで、この免除を申請することが可能となっております。

ただ、免除を利用することで将来の年金が少額になる可能性があることを忘れてはなりません。もしこれに対する心配があれば、10年以内に後で保険料を追納すれば、もとの年金額を確保することも可能です。

まとめ

会社員の方の場合、退職月によって住民税の徴収方法が異なるので退職月の給与で一度に負担する住民税の金額が大きく異なります。そのため退職月の給与の手取りが大幅に減ってしまうことがあり、住民税の納付が難しいという状況が考えられます。

さらに住民税は、前年度の所得をもとに算出されますので退職後の無職の状況でも後から請求がまとめて行われ、高額な住民税の請求が発生するというようなことも考えられます。

住民税の納付が難しい場合は、住民税の減免制度の申請を行うことにより負担を軽減できる場合がございます。減免申請の条件や手続きの方法は、皆様のお住いの各地方公共団体により少しずつ異なるため、減免申請を検討されている場合は必ずお住いの地方公共団体に詳細を確認された後に申請を行っていただくことをおすすめさせていただいております。

また減免申請の申請期限が定められておりますので、その期限内に申請を行うよう注意してください。この期限を過ぎてしまうと、減免申請を受けることが出来ません。申請自体を受け付けていただけませんし、審査も行われることはありません。

必要書類を確認していただき、不備のないように申請を行うことが重要です。

そして、減免申請を行った後に審査があるため、減免申請を行えば必ず減額や免除されるというわけではございません。その点は留意していただく必要がございます。

住民税の納付が困難な場合は、まずはお住いの地方公共団体の税務担当窓口へご相談されることをおすすめさせていただいております。

退職代行コラム編集者

労働基準調査組合執行委員長

石丸 隆之

「医療関係の職場に長年勤務していました。その職場では、様々なハラスメントが横行しており、経営者をはじめ役職者も従業員に心ない言葉を浴びせ、非常に離職率が高く、入社直後に退職してしまう、まさに典型的なブラック企業でした。

私は新人研修や教育を任されていましたが、せっかく育てた新人は経営者や上司からのハラスメントを受けて心を病み、退職を繰り返す状況が続きました。

人気の記事

Column List 労働コラム一覧

- 労働基準法

- 退職豆知識

- ブラック企業

- パワハラ

- モラハラ

- セクハラ